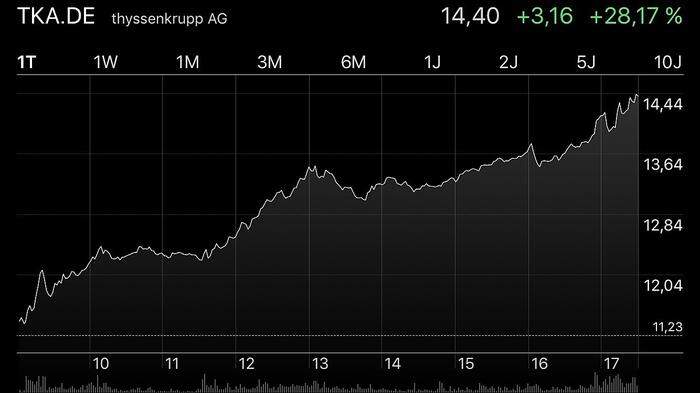

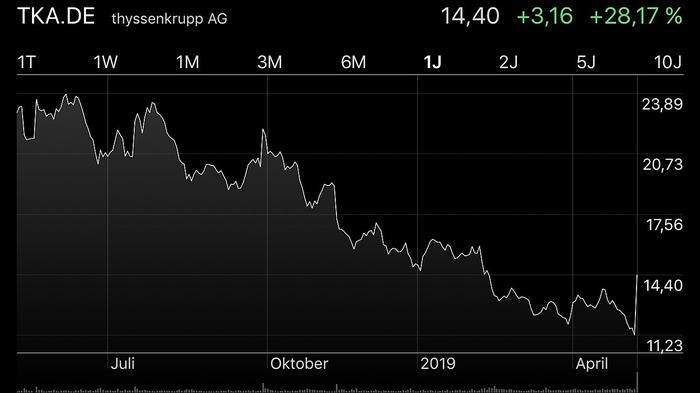

Auf den ersten Blick wirkt es verstörend: Der Aktienkurs des deutschen Stahlkonzerns Thyssenkrupp ist am Freitag um 28,17 Prozent nach oben geschossen. Die Gründe? Eine über Jahre vorbereitete Fusion mit Tata Steel ist krachend geplatzt, auch aus der geplanten Konzernaufspaltung wird nun nichts. Thyssenkrupp will die „neuen Realitäten anerkennen und den Reset-Knopf drücken“.

Das bedeutet auch den schmerzhaften Abbau von 6000 Stellen, davon zwei Drittel in Deutschland. Die bisher als unantastbar geltende Aufzugssparte wird über die Börse zudem teilweise versilbert.Bei den Anlegern kam das alles gut an, wie das Kursfeuerwerk zeigt. Dennoch hat die Aktie im Laufe der letzten zwölf Monate um mehr als 37 Prozent an Wert verloren.Der unter Druck geratene Vorstandschef Guido Kerkhoff will wieder in die Offensive kommen. "Es ist Zeit, den 'Reset'-Knopf für die Strategie zu drücken. Ohne Tabus und unter Anerkennung der neuen Realitäten", erklärte der Manager.

Das Echo der Arbeitnehmervertreter kam umgehend. Vize-Aufsichtsratschef Markus Grolms sprach von einem "Hammer". "Wir sind zu Veränderungen bereit. Aber ein personeller Kahlschlag ist mit uns nicht zu machen", sagte er der Nachrichtenagentur Reuters, die zuerst über den bevorstehenden Strategieschwenk des Industriekonzerns berichtet hatte.

"Das ist eine massive Kehrtwende"

Grolms nahm den Vorstand direkt aufs Korn, der den Mitarbeitern der Konzernzentrale in Essen die Aufspaltungspläne in einem eigens aufgestellten Kneipen-Container nahe bringen wollte. "Es ist schon enttäuschend, wenn von der Strategie des Vorstands am Ende nur die Kneipe in der Konzernzentrale überbleibt. Deshalb muss ein klarer Weg nach vorne beschrieben werden."

"Das ist eine massive Kehrtwende, die Thyssenkrupp vollzieht, die aber die richtige Entscheidung ist", sagte Deka-Investmentexperte Ingo Speich. "Der wichtigste Punkt ist: man hat die Möglichkeit, über das große Gebilde mehr aktives Portfoliomanagement zu betreiben, was sie jetzt damit ankündigen. Das hätten sie über die zwei kleineren Einheiten nicht gehabt."

Unangenehme Wahrheiten

Kerkhoff zeigte sich zuversichtlich, dass der Aufsichtsrat den Plänen auf seiner Sitzung am 21. Mai zustimmt. Diese sehen den Börsengang eines Minderheitsanteils der Aufzugssparte im nächsten Geschäftsjahr (ab Oktober) vor. Für Sparten wie dem Anlagenbau, der Werftentochter und dem Geschäft mit Autoteilen könnten Partner ins Boot geholt werden. "Unseren Erfolg messen wir künftig daran, dass sich die Geschäfte bestmöglich entwickeln – nicht zwingend daran, dass sie uns mehrheitlich gehören", sagte Kerkhoff.

Was die ursprünglich geplante Thyssen-Aufspaltung in einen Industriegüter- und einen Werkstoffkonzern angeht, betonte Kerkhoff, dies sei wegen der Konjunkturabkühlung und der Geschäftsentwicklung nicht mehr realistisch gewesen. Nun ruht alle Hoffnung auf der Aufzugsparte: "Elevator ist unser wertvollstes Geschäft. Und es gehört zu den unangenehmen Wahrheiten, dass die Aufzugsparte sogar deutlich höher bewertet wird als das ganze Unternehmen Thyssenkrupp an der Börse insgesamt." Der Konzern kommt im Moment auf rund 7 Milliarden Euro.

Prognose für laufendes Geschäftsjahr verhagelt

Die abgesagte Stahlfusion vermasselt Thyssenkrupp auch die Jahresbilanz, denn die erwarteten Buchgewinne fallen aus. Deshalb strich Kerkhoff nun auch die Prognose für das laufende Geschäftsjahr zusammen: Der Konzern rechnet nun inklusive des Stahlbereichs, der im dritten Quartal wieder eingegliedert wird, mit einem bereinigten operativen Ergebnis (EBIT) von 1,1 bis 1,2 Mrd. Euro. Unter dem Strich erwartet ThyssenKrupp in diesem Jahr Verluste. Die ausführlichen Zahlen des zweiten Geschäftsquartals werden am Dienstag erwartet.